Immobili a reddito Milano | 2026

Per chi è interessato a immobili da mettere a reddito a Milano, nel 2026, le principali possibilità di ritorno dell’investimento […]

Questo browser non è più supportato.

Per continuare a utilizzare la nostra piattaforma

AGGIORNA IL BROWSER

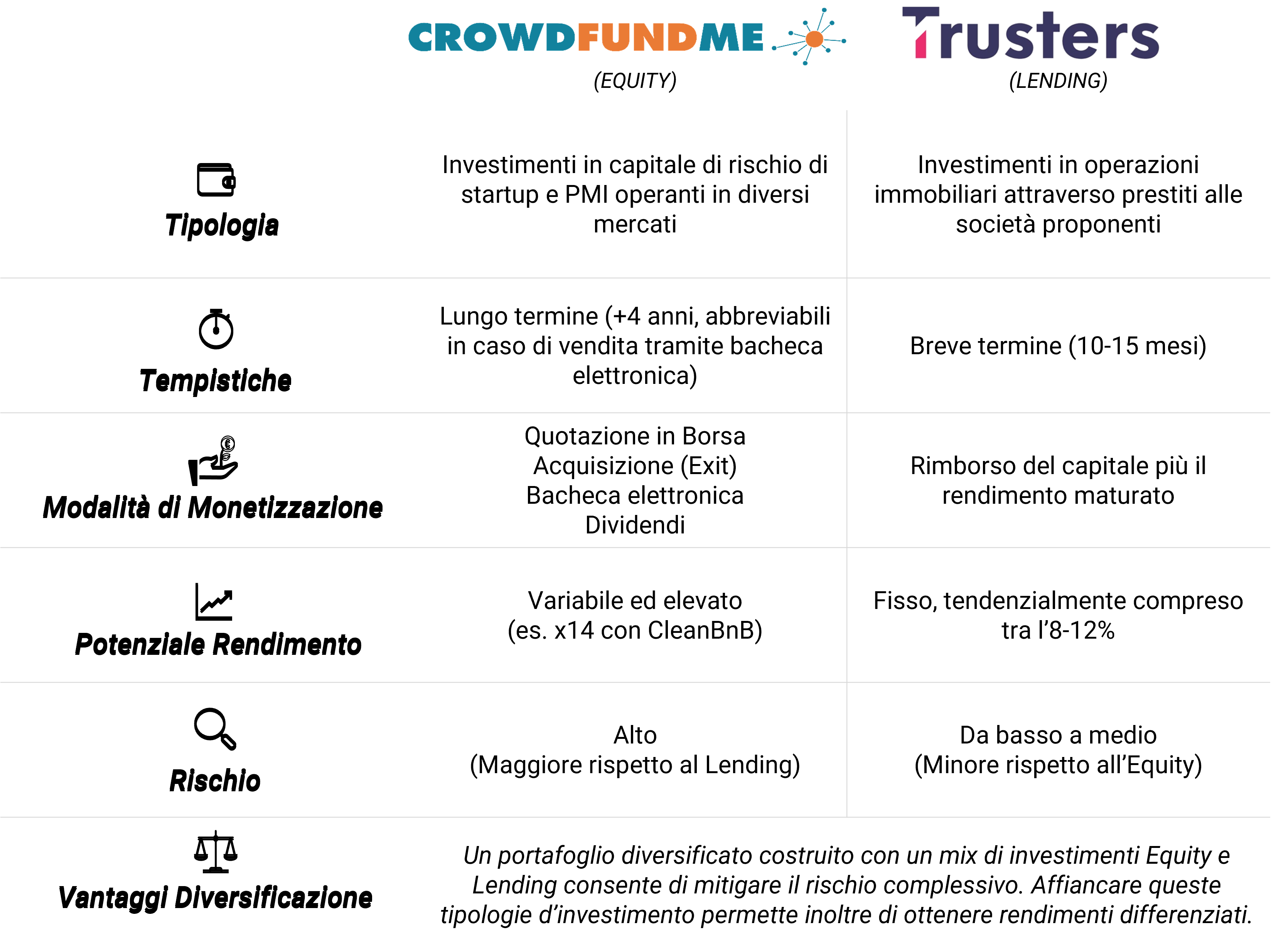

CrowdFundMe è un portale di finanza alternativa autorizzato a livello europeo che offre diverse opportunità d’investimento (definite Crowdinvesting):

Investitori: possono sfruttare le varie opportunità offerte dal portale per diversificare il portafoglio, investendo in pochi click nel progetto selezionato. Imprese: hanno a disposizione diversi strumenti per finanziarsi, supportate da un team di esperti. Possono avviare raccolte per ottenere i fondi necessari per crescere scegliendo tra:

1

Seleziona un progetto

2

Investi online in pochi click

3

Partecipa ai successi delle società in portfolio

4

Una volta completato il tuo profilo di investitore, potrai accedere a tutte le campagne, chiedere ulteriori informazioni agli imprenditori attraverso la sezione Q&A, valutare i business plan completi delle società e le competenze dei rispettivi team.

Una volta selezionata la società di tuo interesse, puoi investire attraverso semplici passaggi online, scegliendo l’importo desiderato ed effettuando la transazione tramite bonifico. Ogni campagna prevede un chip minimo che, in molti casi, parte da 250 € o 1000 €, permettendo a tutti di costruire un portafoglio diversificato per mitigare la propria esposizione al rischio (per maggiori info visita la sezione ‘guida investitore’).

Visita la sezione dedicata alle domande frequenti

Se non trovi la risposta contattaci su info@crowdfundme.it

CrowdFundMe offre una gamma completa di prodotti finanziari alternativi (Equity Crowdfunding, Reale Estate Crowdfunding, Corporate Debt) per consentire agli investitori di diversificare il portafoglio e mitigare il rischio complessivo.

Inoltre, se l’emittente è startup o PMI innovativa, l’investitore può usufruire dei benefici fiscali previsti dalla legge (per ulteriori info clicca qui).

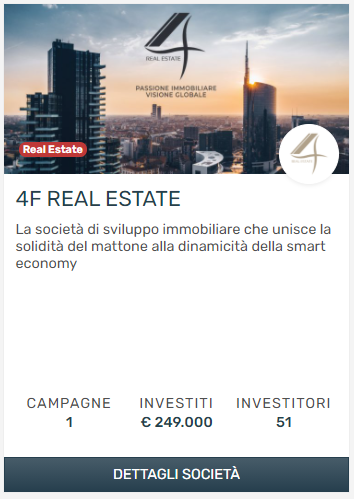

Tramite Trusters è possibile realizzare investimenti immobiliari con la modalità del Lending Crowdfunding, abbattendo le tradizionali barriere all’ingresso. In sostanza, si tratta di un prestito che l’investitore eroga a una società Real Estate per sviluppare un progetto (costruzione, ristrutturazione, frazionamento etc.) finalizzato alla vendita di uno o più immobili. È uno strumento che presenta un orizzonte temporale di breve termine (9-15 mesi) con rendimento fisso (9%-10% in media); grazie a queste caratteristiche si tratta di un prodotto finanziario che si può affiancare all’Equity, che presenta potenziali rendimenti maggiori con tempistiche di medio-lungo periodo, favorendo la costruzione di un portafoglio diversificato e bilanciato.

Queste operazioni, generalmente, consentono ai soci di ricevere dividendi periodici grazie ai flussi di cassa tipici delle società Real Estate.

CrowdFundMe rappresenta il modo più facile per investire online, attraverso pochi e semplici passaggi. Il portale possiede un rigoroso processo di selezione delle società, per dare ai clienti la possibilità di investire nelle migliori imprese ad alto potenziale di crescita, che possano generare valore nel tempo e con prospettive di remunerazione per i soci. Alle emittenti, il portale offre un team di professionisti per portare al successo le campagne e un’ampia platea di investitori altrimenti inaccessibile.

CrowdFundMe fa un’accurata due diligence delle società: mediamente, solo il 6% delle candidate arriva a pubblicare la campagna sul portale. La valutazione che porta a una così rigorosa selezione si basa su diversi elementi: Compliance Si controllano l’atto costitutivo, lo statuto, la visura e i patti parasociali, con l’obiettivo di verificare che non vi siano clausole che penalizzino il crowd. Nello specifico, a titolo di esempio:

Analisi finanziaria dell’emittente Per quanto concerne l’analisi finanziaria si guarda in primo luogo allo storico dello stato patrimoniale. Nello specifico si verifica:

Si passa poi all’analisi dei dati finanziari prospettici:

Termini e condizioni del round CrowdFundMe verifica la coerenza tra quanto sarà raccolto nella campagna e il fabbisogno del business; in caso di incongruenze la candidata viene respinta. Il precommitment è basilare per partire, perché rappresenta una prima validazione dell’emittente: l’interesse pregresso degli investitori è indice del fatto che il modello di business ha concrete possibilità di affermarsi sul mercato. Allora il progetto può essere esteso anche a una platea crowd. Analisi qualitativa CrowdFundMe controlla la biografia dei fondatori, per comprenderne le competenze e le precedenti esperienze di successo. Se la società non è più in una fase pre-seed, si valutano i nuovi risultati del team e il consolidamento del know-how maturato nel tempo. Il portale effettua poi un’analisi sulla dimensione del mercato di riferimento e le sue prospettive di crescita. Infine, si considerano eventuali validazioni del business già conseguite.

Accesso a investimenti alternativi: Tramite il Crowdinvesting, tutti gli investitori (sia retail che professionali) possono accedere a investimenti diretti alternativi rispetto a quelli effettuabili attraverso le borse valori o round privati. Gli utenti possono quindi diventare soci di aziende non ancora quotate o sottoscrivere prodotti obbligazionari.

Accesso a investimenti alternativi: Tramite il Crowdinvesting, tutti gli investitori (sia retail che professionali) possono accedere a investimenti diretti alternativi rispetto a quelli effettuabili attraverso le borse valori o round privati. Gli utenti possono quindi diventare soci di aziende non ancora quotate o sottoscrivere prodotti obbligazionari.  Facilità d’investimento: Gli utenti possono investire dopo aver seguito pochi e semplici passaggi online, senza dover ricorrere a notai o altri intermediari. CrowdFundMe non applica alcun costo per l’utente che effettua un investimento.

Facilità d’investimento: Gli utenti possono investire dopo aver seguito pochi e semplici passaggi online, senza dover ricorrere a notai o altri intermediari. CrowdFundMe non applica alcun costo per l’utente che effettua un investimento.  Diversificazione del portafoglio: Tramite CrowdFundMe è possibile diversificare il proprio portafoglio investendo in più società, in maniera tale da mitigare il rischio complessivo. Gli utenti possono inoltre differenziare anche la tipologia d’investimento, scegliendo tra una gamma completa di soluzioni (Equity Crowdfunding, Real Estate Crowdfunding, Private Debt, Lending Crowdfunding immobiliare).

Diversificazione del portafoglio: Tramite CrowdFundMe è possibile diversificare il proprio portafoglio investendo in più società, in maniera tale da mitigare il rischio complessivo. Gli utenti possono inoltre differenziare anche la tipologia d’investimento, scegliendo tra una gamma completa di soluzioni (Equity Crowdfunding, Real Estate Crowdfunding, Private Debt, Lending Crowdfunding immobiliare).  Benefici fiscali: Gli investimenti in Equity Crowdfunding effettuati in startup o PMI innovative permettono di usufruire di importanti agevolazioni fiscali (per maggiori informazioni visita la sezione “Domande frequenti” -> “Detrazioni”).

Benefici fiscali: Gli investimenti in Equity Crowdfunding effettuati in startup o PMI innovative permettono di usufruire di importanti agevolazioni fiscali (per maggiori informazioni visita la sezione “Domande frequenti” -> “Detrazioni”).

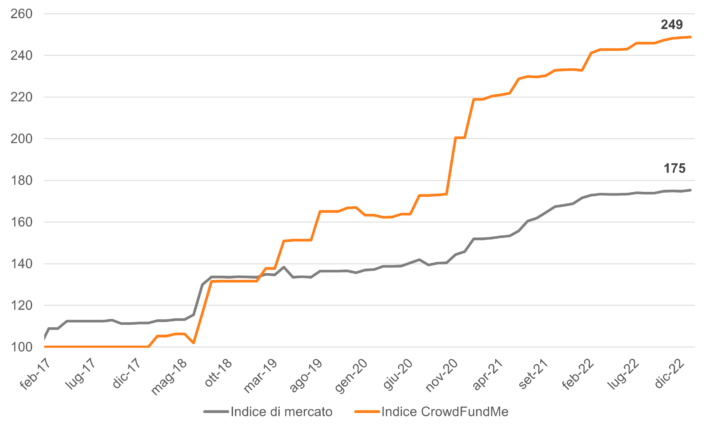

Le società emittenti selezionate da CrowdFundMe crescono con performance migliori rispetto alla media del mercato. Lo evidenziano le analisi dell’Osservatorio Crowdinvesting del Politecnico di Milano: l’Equity Crowdfunding Index, ossia il NAV (net asset value) che segnala la rivalutazione delle aziende che hanno chiuso campagne di successo tramite Equity Crowdfunding, indica 249 punti per CrowdFundMe contro una media di 175 punti (numeri aggiornati a gennaio 2023).

La bussola per gli investitori che si affacciano per la prima volta sul mondo del Crowdinvesting. Tutti i passaggi, dalla registrazione dell’utenza alla fase post investimento, spiegati punto per punto.

Ti registri gratuitamente al portale come investitore. La procedura è facile e veloce

Una volta individuato un progetto che ti interessa, procedi confermando il tuo ordine

Completa l'investimento tramite un bonifico bancario per diventarne socio in pochi click

Non perdere di vista i tuoi investimenti grazie alla pagina portfolio e le comunicazioni di CrowdFundMe

La pagina Portfolio, accessibile dal proprio account una volta confermato il primo investimento, permetterà di:

I volti e le storie del nostro team

Fonda CrowdFundMe srl, di cui è Amministratore delegato. In CrowdFundMe Tommaso gestisce gli aspetti legali, supportato da uno studio legale esterno, mantiene i contatti con i principali partner della società e gestisce direttamente le interazioni con gli investitori.

2008 – 2014 Doctor Dentist srl – Milano IT: Tommaso ha co-fondato Doctor Dentist con suo padre e altri 2 soci. Ha lavorato come direttore marketing concentrandosi sull’apertura delle nuove cliniche (7 cliniche in Lombardia) ed il marketing della società. Nel 2013 prende parte alle negoziazioni che hanno portato alla vendita della società a LBO SpA per €6 milioni. In seguito alla vendita rimane in società per un semestre per facilitare il passaggio di consegne.

Co-fondatore di CrowdFundMe è responsabile per i processi operativi end-to-end, della infrastruttura tecnologica del portale e del processo di selezione ed on-boarding delle società emittenti.

2010-2015 Accenture – Milano, IT: Consultant (Accenture Strategy), principalmente nel settore delle comunicazioni e dei media, lavorando su progetti nazionali e internazionali (direttamente in contatto con il top management). Le sue attività principali sono state: strategia di offerta commerciale (definizione di offerta di prodotti e servizi e piano del mercato go-to); strategia di trasformazione del business (definire e migliorare la strategia da adottare in termini di: innovazione del portafoglio, ottimizzazione dei processi, strategia digitale); gestione del ciclo di vita del cliente digitale (cross benchmarking settoriale su strumenti di auto-cura); ottimizzazione dei processi aziendali (analisi delle esigenze dei consumatori, definizione degli obiettivi dei consumatori e benchmarking della concorrenza). 2009 Mahindra& MahindraLtd. – Mumbai, IN: Post-Merger integration Assistant a seguito dell’acquisizione da parte della divisione Mahindra Systec di Metalcastello Srl.

Responsabile compliance, tra gli altri: contrattualistica, GDPR, compliance con il regolamento CONSOB

Analisi qualitative e finanziarie

Per chi è interessato a immobili da mettere a reddito a Milano, nel 2026, le principali possibilità di ritorno dell’investimento […]

Un investimento di 10000 rappresenta una possibilità di guadagno anche per chi ha ridotte esperienze ma ha chiaro il proprio […]

Arrotondare lo stipendio può essere una scelta che permette di guadagnare una entrata extra, così da integrare le proprie entrate […]

Torino è una città di tutto rispetto quanto a possibilità di investimento immobiliare, nel 2026. Le principali possibilità di immobili […]

I crediti d’imposta rappresentano uno strumento fondamentale per le imprese che vogliono innovare e crescere. Particolarmente rilevante è il credito […]

La finanza agevolata è data da un insieme di strumenti quali contributi a fondo perduto, credito d’imposta e agevolazioni fiscali. […]

Si chiama Chemomaker ed è un robot che prepara i farmaci chemioterapici personalizzati. Sviluppato da un'azienda triestina, la Biovalley, è stato già installato in 23 ospedali italiani, uno anche al Cro di Aviano.

La delegazione dell’ASUGI ha visitato l’ASST Cremona per osservare l’introduzione del robot “ChemoMaker”, ideato da Biovalley Group S.p.A., per la preparazione automatizzata di farmaci antitumorali in ospedale. Il sistema consente una riduzione degli errori, maggiore velocità nel serv...

Il settore nella regione più orientale del Paese conta 150 imprese che impiegano complessivamente 5 mila persone. con 150 imprese che impiegano circa cinquemila persone. Trieste è il cuore della più grande concentrazione di operatori nel settore

A Trieste torna la decima edizione del convegno dedicato all’Health Technology Assessment (HTA), strumento chiave per definire il valore delle terapie e garantire l’accesso alle cure avanzate. Il dibattito si concentra su come l’HTA possa ridurre sprechi e ottimizzare risorse, migliorando t...

Il dispositivo costa un terzo del concorrenti, pesa 30 kg invece di 1,5 tonnellate e si inserisce negli spazi esistenti. La società ha completato un aumento di capitale da 760 mila euro e ora punta sulle Pmi.

Flower Burger, la catena di burger 100% vegani nata a Milano, avvia una campagna di equity crowdfunding per portare i suoi prodotti anche nei supermercati e ampliare la presenza nel mercato plant-based.

🎥 “Ep. 42 – Psicologia e marketing nel cibo: strategie sostenibili con Flower Burger e Gennaro Romagnoli” In questo episodio del podcast Pianeta B12 si esplorano le strategie di marketing e comunicazione dietro il brand Flower Burger, con un focus sulla scelta dei colori, sull’impatto...

La catena vegana Flower Burger cresce a Milano con due locali in Porta Venezia e sui Navigli, offrendo burger 100 % vegetali e ambienti dal design pop e colorato. In cucina un volto noto, Viola Berti, 21enne ex barista milanese che aveva partecipato a Masterchef.

Buono Ventures ha effettuato un aumento di capitale in Tobeme Srl, la società che gestisce il brand Flower Burger, per sostenere l’espansione nazionale e internazionale della catena di burger totalmente vegetali.

La catena di burger vegani Flower Burger presenta una edizione speciale chiamata “I Puffi Burger”: bun blu all’alga spirulina, burger di funghi, carote spiralizzate e cavolo rosso marinato, guacamole e maionese al tartufo. Disponibile fino a metà giugno.

Trusters, parte del Gruppo CrowdFundMe, lancia una nuova sezione green per finanziare progetti di efficienza energetica e fonti rinnovabili.L'iniziativa offre agli investitori opportunità con rendimenti sostenibili legati alla vendita di impianti e alla valorizzazione di aree per la produzion...

“Un traguardo che conferma la fiducia degli investitori e la solidità del nostro modello” – commenta Tommaso Baldissera Pacchetti, CEO di CrowdFundMe.

CrowdFundMe ha superato i 200 milioni di euro di raccolta, rafforzando la sua posizione tra i leader del crowdinvesting in Italia. Il traguardo è frutto di oltre 657 progetti finanziati e più di 93.600 investimenti complessivi.

CrowdFundMe e Fidit siglano una partnership per offrire garanzie fino all’80% sugli investimenti in PMI e progetti immobiliari, aumentando la sicurezza per gli investitori e favorendo lo sviluppo imprenditoriale in Puglia.

Grazie alla partnership con Fidit, CrowdFundMe offre agli investitori l’opportunità di accedere ai progetti immobiliari presentati su Trusters con una garanzia fino all’80%.

iVision Tech emette minibond fino a 5 milioni di euro per finanziare la sua espansione internazionale e nuove acquisizioni, con il supporto di CrowdFundMe, Fundera e Frigiolini & Partners.

CFO SIM ha aumentato il target price di CrowdFundMe a 2,70 euro per azione, confermando la raccomandazione "Buy" grazie a una solida crescita dei ricavi e un EBITDA positivo, sostenuti dalle sinergie con Trusters e migliori economie di scala.

CrowdFundMe ha chiuso diverse campagne di equity crowdfunding a settembre 2024, tra cui Navia (284 mila euro), E-muoviti (114 mila euro) ed Evotion (78 mila euro). Questi risultati evidenziano il continuo supporto della piattaforma alle startup e PMI innovative nel raccogliere capitali.

CrowdFundMe ha ottenuto un EBITDA positivo nel primo semestre 2024. Nonostante la contrazione dell'equity crowdfunding, i ricavi sono cresciuti del 35% rispetto all'anno precedente.

È il regolamento che disciplina il settore del crowdfunding a livello europeo, fornendo norme comuni per tutte le piattaforme. Il regolamento si applica sia all’equity che al lending crowdfunding.

Il regolamento UE 2020/1503 introduce dei vantaggi per il mercato del crowdfunding, per gli investitori e per le aziende che cercano capitali.

Gli investitori possono essere professionali, sofisticati e non sofisticati. Rimane valida la possibilità di investire come persona giuridica o fisica.

L’investitore sofisticato possiede una comprovata esperienza nel mondo finanziario. Grazie alle sue conoscenze, competenze e disponibilità economiche, è in grado di prendere decisioni di investimento consapevoli e di comprendere pienamente i rischi dell’investimento. Rientrano in questa categoria persone sia fisiche sia giuridiche.

Per le persone giuridiche serve almeno uno tra i seguenti requisiti:

Per le persone fisiche servono almeno due tra i seguenti requisiti:

L’utente in possesso dei requisiti, per essere qualificato come investitore sofisticato, deve completare un’apposita procedura sul sito di CrowdFundMe, nella propria pagina profilo. Lo status di investitore sofisticato è valido 2 anni.

Sono da considerarsi investitori sofisticati anche tutti coloro i quali rientrano nella definizione di cliente professionale, come inteso nella normativa europea. Rientrano nella categoria di investitori sofisticati i clienti professionali come (a titolo esemplificativo e non esaustivo): le imprese di investimento, altri istituti finanziari autorizzati o regolamentati, imprese di assicurazione, organismi di investimento collettivo e società di gestione di tali organismi, fondi pensione e società di gestione di tali fondi, i negoziatori per conto proprio di merci e strumenti derivati su merci, altri investitori istituzionali e agenti di cambio, imprese di grandi dimensioni (che soddisfano almeno due dei criteri dimensionali stabiliti dalla relativa normativa). L’investitore professionale può qualificarsi come tale completando l’apposita procedura sul sito di CrowdFundMe, nella propria pagina profilo, in cui sono illustrati tutti i requisiti necessari.

L’investitore non sofisticato è, per esclusione, chi non è in possesso dei requisiti relativi all’utente professionale o sofisticato.

Il regolamento europeo mira a rendere il settore del crowdinvesting sempre più inclusivo e trasparente, favorendo l’educazione finanziaria e la promozione di un investimento più consapevole. Per questo motivo, le piattaforme come CrowdFundMe devono verificare il livello di conoscenza, esperienza e comprensione del singolo investitore non sofisticato. Pertanto, l’investitore non sofisticato deve necessariamente compilare un questionario di appropriatezza, il cui esito potrebbe fissare una soglia massima per ciascun suo investimento.

CrowdFundMe mette a disposizione la “simulazione della capacità di sostenere le perdite”, ovvero uno strumento attraverso il quale l’investitore non sofisticato può quantificare l’ammontare delle eventuali perdite che sarebbe in grado di sostenere senza subire eccessive conseguenze finanziarie. La piattaforma, inoltre, per ciascuna singola offerta, deve calcolare una soglia di investimento ed eventualmente imporre un limite di investimento per singola offerta a seconda dei risultati del questionario di appropriatezza e della simulazione di ciascun investitore.

L’investitore non sofisticato che risulta non idoneo non ha mostrato una comprensione adeguata in materia finanziaria. In questo caso l’utente può proseguire nell’investimento ma con delle limitazioni sulla cifra da investire. Inoltre, può ritentare il questionario di appropriatezza passati 3 mesi dall’ultima compilazione.

Il diritto di riflessione va a sostituire quello di recesso. Da regolamento UE, l’investitore potrà recedere dall’investimento entro 4 giorni di calendario dall’adesione. Ai fini di una maggiore tutela dei propri utenti, CrowdFundMe permette a tutti gli investitori, a prescindere dalla loro qualifica (professionale, sofisticato o non sofisticato), di esercitare il diritto di recedere entro 7 giorni dalla data dell’ordine di investimento.

Crowdfunding è un termine inglese composto dalle parole crowd, folla, e funding, raccolta fondi. Può quindi essere tradotto in italiano come finanziamento della folla. Si tratta di una modalità di investimento, nata nella seconda metà degli anni novanta, che permette alle persone fisiche, con il desiderio di investire anche piccole somme, di utilizzare una piattaforma digitale per avere accesso a campagne di finanziamento di PMI innovative e start up che non sono presenti nel mercato azionario. Le tipologie di questo finanziamento della folla possono essere diverse:

L’Italia è stato il primo Paese in Europa e di fatto a livello internazionale a fornire un quadro normativo per l’equity crowdfunding, nel 2013. Nel dicembre 2021 l’ammontare complessivo degli investimenti era di 1.348 milioni di euro a favore di start up e di PMI innovative e non. I passaggi e gli elementi che costituiscono il finanziamento della folla sono:

L’investitore effettua una iscrizione alla piattaforma digitale, autorizzata e vigilata dalla CONSOB, passa in rassegna le campagne attive e versa la quota di capitale per la campagna scelta. Al termine di una campagna, cui si ha accesso dopo l’iscrizione da parte dell’investitore alla piattaforma digitale, si hanno due possibilità: il raggiungimento e il superamento del finanziamento prefissato, o la mancata riuscita. In questo secondo caso gli importi sono restituiti ai finanziatori, senza alcuna spesa.

L’equity crowdfunding permette l’acquisto di una partecipazione nel capitale di rischio della startup o PMI che ha lanciato la campagna. L’investitore diventa quindi socio dell’impresa a tutti gli effetti, e in caso di successo dell’impresa, le partecipazioni acquistate aumenteranno valore. Il ROI, ovvero il ritorno di investimento, può avvenire:

L’investimento in equity crowdfunding presenta un rischio elevato che può comportare la perdita integrale del capitale investito, per questo è consigliabile investire in maniera diversificata e valutare attentamente ogni singolo progetto di proprio interesse prima di investire. Il processo di profilazione dell’investitore favorisce la consapevolezza dell’investimento e dei rischi annessi. Gli investitori vedono poi riconosciuto il diritto di revoca e di riflessione. Il diritto di revoca si attua qualora tra il tempo di adesione all’investimento, la sua chiusura oppure la consegna degli strumenti finanziari siano sopraggiunti fatti nuovi o significativi, imprecisioni o errori relativi all’offerta cui si è aderito. Il diritto di riflessione (recesso), rispetto all’adesione ad una campagna, può avvenire entro 4 giorni (come da regolamento UE) dall’ordine di adesione, senza che sia necessaria alcuna spesa. Ai fini di una maggiore tutela dei propri utenti, CrowdFundMe permette a tutti gli investitori, a prescindere dalla loro qualifica (professionale, sofisticato o non sofisticato), di esercitare il diritto di recesso entro 7 giorni dalla data dell’ordine di investimento.

CrowdFundMe si rivolge a tutti coloro che vogliano investire in società non quotate, innovative e con alte potenzialità di crescita. Gli investimenti tramite CrowdFundMe sono adatti a chiunque creda in una specifica società, indipendentemente dal fatto di essere un esperto di finanza o meno, purché sia consapevole dei rischi d’investimento. Possono investire sia le persone fisiche che le persone giuridiche (società).

Grazie all’investimento in equity crowdfunding, l’investitore può:

Inoltre, sia le persone fisiche che le persone giuridiche possono detrarre in sede di dichiarazione dei redditi annuale un importo pari al 30% di quanto investito nel capitale sociale di una o più società (startup/PMI) innovative. Ricordiamo infine che le caratteristiche dei prodotti sui quali puoi investire tramite le piattaforme di equity crowdfunding sono prodotti ad alto rischio e illiquidi di emittenti non quotati.

Il processo di investimento è semplice e intuitivo.

Per ulteriori informazioni, consulta la sezione

Il tasto Follow consente di non perderti nessun aggiornamento importante sulle campagne che ti interessano di più. Cliccando sul Follow, abiliterai l’invio di e-mail di notifica in occasione di alcuni eventi importanti per la dinamica della campagna che stai seguendo:

Disattivare questa funzione è facile come attivarla: basterà cliccare sullo stesso pulsante (che avrà come etichetta Unfollow) oppure selezionare questa opzione direttamente sulle e-mail automatiche che riceverai o dalla sezione preferenze della tua pagina profilo. Con la nostra funziona Follow non perderai più nessuna opportunità.

L’investimento è finalizzato alla sottoscrizione del capitale di rischio di una società, pertanto non vi è alcuna garanzia del successo di tale operazione né di alcun ritorno economico.

L’investitore conferma il suo investimento effettuando il bonifico e acquisisce il titolo di socio quando la campagna si considera conclusa con successo. Ciò avviene quando viene raggiunto l’obiettivo minimo prestabilito, che è l’ammontare minimo di capitale accumulato da parte degli investitori online, stabilito dalla società prima dell’inizio della campagna.

Qualora la campagna non venga conclusa con successo, tutti i capitali sino ad allora accumulati vengono riaccreditati sui conti correnti di provenienza di ciascun investitore. Quindi, il denaro investito viene reso all’investitore senza alcun onere.

Una campagna entra in overfunding quando i capitali raccolti superano l’obiettivo minimo prestabilito. La raccolta non può superare la soglia massima stabilita in fase di aumento di capitale.

CrowdFundMe non addebita alcun costo all’investitore per l’operazione di investimento. Eventuali costi possono dipendere dalle commissioni applicate dalla banca del singolo investitore per l’effettuazione del bonifico.

La sezione “Minibond” del Portale CFM è dedicata alle offerte di titoli di debito promosse da PMI. Nello specifico, vi si troveranno offerte di obbligazioni emesse da Società per azioni: in alcuni casi, le obbligazioni potranno essere destinate alla quotazione su mercati dedicati; in altri casi, invece, le obbligazioni non saranno destinate alla quotazione e, di conseguenza, in tali casi CFM verificherà che le emissioni rispettino i limiti di cui all’art. 2412 c.c.. Infatti, qualora le società per azioni emettano obbligazioni non destinate alla quotazione, l’art. 2412 c.c. stabilisce che l’emissione sia effettuata per una somma complessivamente non eccedente il doppio del capitale sociale, della riserva legale e delle riserve disponibili risultanti dall’ultimo bilancio approvato e che, al computo di questo limite, concorrono anche gli importi relativi a garanzie comunque prestate dalla società per obbligazioni emesse da altre società, anche estere.

Le obbligazioni sono titoli emessi da società per azioni (dette appunto “emittenti”) che intendono raccogliere capitale per finanziarsi, impegnandosi al contempo a restituire ai finanziatori entro una certa scadenza il capitale stesso oltre a un interesse. Per maggiori informazioni visita la pagina del sito Consob dedicata all’argomento.

No, ed è questa una delle principali differenze rispetto al mercato dell’equity crowdfunding: sottoscrivendo le offerte della sezione Minibond, infatti, non diventerai socio della/e società che finanzi ma un suo creditore. In altre parole, non investirai nel capitale di rischio ma concederai un finanziamento alle società che a loro volta si impegneranno a restituirti il capitale investito oltre a un premio per la fiducia accordata (il tasso di interesse).

No, le offerte pubblicate nella sezione “Minibond” possono essere sotttoscritte soltanto da determinate categorie di investitori, ovvero: Investitori che hanno un portafoglio in titoli e denaro, superiore a 250.000 (duecentocinquantamila) euro;

Investitori professionali che rientrano nella categoria di Professionali su richiesta come definiti nell’allegato 3 del Regolamento Intermediari (delibera Consob n. 20307/2018 scaricabile dal seguente link) che rispettano almeno due delle seguenti caratteristiche:

Investitori professionali che rientrano nella categoria di Professionali di diritto definita nell’ art. 6 comma 2-quinquies del TUF) e come previsto dall’Allegato 3.I del Regolamento intermediari. Questa categoria include i soggetti italiani o esteri che sono tenuti ad essere autorizzati o regolamentati per operare nei mercati finanziari per tutti i servizi e gli strumenti di investimento ed include:

Fondazioni bancarie, incubatori di start-up innovative previsti all’articolo 25, comma 5, del d.l. 18 ottobre 2012 n. 179 o investitori a supporto delle PMI, persone fisiche o giuridiche (nel qual caso la valutazione circa il possesso dei requisiti è condotta con riguardo alla persona autorizzata a effettuare operazioni per loro conto e/o alla persona giuridica stessa), aventi un valore del portafoglio di strumenti finanziari, inclusi i depositi di denaro, superiore a 500.000 (cinquecentomila) euro ed in possesso di uno tra i due requisiti previsti dall’art. 24, comma 2, del Regolamento:

Investitori che si impegnano ad investire almeno 100.000 (centomila) euro nell’offerta, nonché dichiarino per iscritto di essere consapevoli dei rischi connessi all’investimento previsto;

Investitori che effettuano l’investimento nell’ambito del servizio di gestione di portafogli o di consulenza in materia di investimenti.

Il Regolamento del Prestito è il documento nel quale sono specificate le caratteristiche dei titoli, le modalità e il prezzo di emissione, il valore nominale delle obbligazioni, le modalità di rimborso, la possibilità di rimborso anticipato e di acquisto dei titoli sul mercato da parte della società. In sostanza, è il documento che contiene le disposizioni che regolano l’emissione dei titoli obbligazionari.

Poiché, come detto, alcune delle offerte pubblicate nella sezione “Minibond” riguardano obbligazioni destinate alla quotazione su mercati dedicati, in tali offerte potrebbe essere reso disponibile il Documento di Ammissione che è un documento contenente tutte le informazioni richieste al fine di poter procedere all’ammissione dei titoli (obbligazioni) alla negoziazione sul predetto segmento di mercato. In particolare, il Documento di Ammissione contiene informazioni sulla società emittente, sulla sua storia, sulla struttura organizzativa e finanziaria nonché le informazioni relative ai fattori di rischio connessi sia alla società emittente, sia alle obbligazioni oggetto dell’offerta.

Il rating è un giudizio che viene espresso da un soggetto esterno e indipendente, l’agenzia di rating, sulle capacità di una società di pagare o meno i propri debiti. Si tratta quindi di una valutazione sintetica del profilo di rischio di credito della società e riassume le informazioni quantitative e qualitative che la banca ha a disposizione sull’impresa, in relazione all’insieme delle informazioni disponibili sulla totalità delle imprese clienti e sul loro comportamento di rimborso nel corso del tempo.

No, all’investitore non verrà applicato alcun costo di sottoscrizione. Non ci sono commissioni di entrata o di gestione dello strumento.

Le modalità d’investimento sono esclusivamente online tramite la piattaforma CrowdFundMe. E’ necessario compilare un breve questionario per verificare le competenze e conoscenze dell’investitore in tema di mercati e prodotti finanziari. Successivamente il team di CrowdFundMe si metterà in contatto con l’investitore per reperire la documentazione che certifica il possesso dei requisiti per poter investire e infine l’operazione verrà finalizzata tramite un bonifico bancario le cui coordinate saranno inviate via email all’investitore una volta inserito l’importo di sottoscrizione.

Quando investi nella sezione “Minibond” del portale CFM, il bonifico viene eseguito su un apposito conto gestito dal c.d. “transfer agent”, ovvero il soggetto che all’esito dell’offerta darà istruzioni di pagare la società emittente da quel conto corrente in cambio dell’emissione dei titoli obbligazionari oggetto dell’offerta stessa.

No, al momento in caso di sottoscrizione di minibond non sono previste agevolazioni fiscali.

Il regime alternativo di intestazione delle quote è un regime ad hoc, previsto dal Testo Unico della Finanza (TUF), per la sottoscrizione e per la successiva alienazione di quote rappresentative del capitale di piccole e medie imprese costituite in forma di società a responsabilità limitata. In virtù di tale regime alternativo, gli investitori che aderiscono a un’offerta di sottoscrizione su portali di equity-crowdfunding possono conferire a un intermediario abilitato a prestare determinati servizi di investimento un mandato a sottoscrivere le quote per loro conto. In questo modo, il predetto intermediario diviene titolare “formale” delle quote e assume l’obbligo di tenere evidenza, tramite appositi registri interni, del titolare “sostanziale” delle medesime quote, curando il costante aggiornamento delle relative annotazioni nonché il rilascio, su richiesta, dei certificati e delle attestazioni rilevanti per l’esercizio di diritti sociali da parte dell’investitore.

Per le campagne/raccolte avviate sulla piattaforma CrowdFundMe a partire da marzo 2025, il servizio di regime alternativo di intestazione delle quote fornito da Directa SIM è disponibile soltanto per le persone fisiche residenti in Italia.

No, possono aderire al regime alternativo solo gli investitori, purché persone fisiche residenti in Italia, che acquistano quote di società costituite in forma di Srl. Di conseguenza, il regime alternativo non può essere selezionato nel caso di investimenti in società cosituite in forma di Spa.

Troverai l’opzione al termine del processo di investimento su CrowdFundMe.

L’adesione al regime alternativo di intestazione delle quote può essere effettuata fino al giorno successivo alla chiusura positiva dell’offerta – con ciò intendendosi un’offerta in cui è stato raggiunto almeno l’obiettivo minimo di raccolta – indicato nella comunicazione di chiusura che CrowdFundMe invia agli utenti che hanno aderito a tale offerta. È importante ricordare che per aderire al regime alternativo con riguardo ad un determinato investimento, occorre prima caricare sul conto Directa SIM gli importi alla stessa dovuti per poter usufruire del servizio. In caso contrario, infatti, l’adesione al regime alternativo non si perfezionerà e l’investimento seguirà il regime ordinario (ovvero con intestazione diretta delle quote all’investitore). Di conseguenza, quando si decide di usufruire del regime alternativo per un determinato investimento, occorre sempre verificare prima che il proprio conto Directa SIM sia capiente per coprire i costi connessi al servizio.

No, le quote “non rubricate” rimangono tali. Non è possibile applicare il regime alternativo di intestazione quote.

L’investitore che decide di aderire al regime alternativo, disponibile per le sole persone fisiche residenti in Italia, potrà comunque godere dei benefici fiscali previsti dalla legge per gli investimenti in startup e PMI innovative, così come accade già oggi con il regime ordinario di intestazione delle quote.

Certamente, l’adesione al regime altenativo non comporta alcuna modifica alla modalità di esercizio del diritto di recesso da parte dell’investitore. Resta inteso che, anche nel caso di esercizio del diritto di recesso, se l’investitore aveva selezionato per la prima volta l’opzione di adesione al regime alternativo di intestazione delle quote, avrà comunque già corrisposto a Directa SIM la somma una tantum di Euro 15,00 quale “costo di apertura e gestione conto” aperto presso tale intermediario e tale somma non verrà rimborsata.

No, in tale ipotesi i costi di Directa SIM verranno sostenuti una sola volta. Ricordati però che, se per il primo investimento hai completato correttamente la procedura di apertura conto presso Directa SIM, per il secondo investimento dovrai comunque cliccare sull’opzione per la rubricazione e dovrai accettare i termini e le condizioni del relativo servizio: solo così la tua adesione al regime alternativo verrà registrata dal Portale anche per il secondo investimento che verrà dunque aggregato al primo. Se invece, pur avendo completato correttamente la procedura di apertura conto presso Directa SIM per il primo investimento, al momento di effettuare il secondo investimento non cliccherai sull’opzione per la rubricazione e non accetterai i relativi termini e condizioni, tale secondo investimento risulterà effettuato senza adesione al regime alternativo e rimarrà dunque separato dal primo per il quale si è invece optato per il regime alternativo.

Il vantaggio principale è che le quote potranno essere trasferite senza ricorrere al servizio – e ai relativi costi – di un notaio o di un commercialista e senza ulteriori costi amministrativi, perché si occuperà di tutto Directa SIM.

Al momento di indicare l’importo da investire, l’utente persona fisica residente in Italia che vorrà aderire al regime alternativo dovrà selezionare l’apposita opzione “desidero optare per il regime alternativo di intestazione delle quote”. La prima volta che selezionerà tale opzione, l’utente vedrà aprirsi automaticamente una finestra pop-up in cui verranno riportati i termini e le condizioni dell’adesione al regime alternativo. In fondo a tale finestra, l’utente potrà selezionare l’opzione “Ho letto, procedi” che lo indirizzerà automaticamente a una pagina web gestita da Directa SIM, da cui dovrà eseguire una procedura di registrazione e di apertura conto presso tale intermediario. In tale occasione, Directa SIM chiederà all’utente di corrispondere l’importo una tantum di Euro 15,00 per gli adempimenti cui la stessa Directa SIM è tenuta in relazione alla normativa antiriciclaggio. Sempre dalle pagine web gestite da Directa SIM, una volta aperto il conto, per aderire al regime alternativo in relazione a una determinata offerta pubblicata sul portale CrowdFundMe, l’utente dovrà corrispondere all’intermediario l’importo di Euro 30,00 per gli adempimenti cui Directa SIM è tenuta in relazione alla normativa antiriciclaggio, ma soltanto all’esito dell’offerta e soltanto qualora la stessa vada a buon fine. Per le volte successive alla prima adesione, invece, l’utente che selezionerà sul portale CrowdFundMe l’opzione “desidero optare per il regime alternativo di intestazione delle quote” non dovrà ripetere la procedura di apertura conto presso Directa SIM, né corrispondere l’importo di Euro 15,00 previsto in tale occasione per gli adempimenti cui la stessa Directa SIM è tenuta in relazione alla normativa antiriciclaggio, ma verrà indirizzato ad altra pagina web gestita dall’intermediario in cui verrà confermata l’adesione al regime alternativo. Se poi l’offerta per cui è stata effettuata l’adesione al regime alternativo si concluderà positivamente, solo allora l’utente dovrà corrispondere a Directa SIM l’importo di Euro 30,00, da corrispondere a Directa SIM per gli adempimenti cui la stessa è tenuta in relazione alla normativa antiriciclaggio. Tale importo verrà prelevato direttamente dal conto aperto presso Directa SIM. A tal proposito è importante ricordare che per aderire al regime alternativo con riguardo ad un determinato investimento, occorre prima caricare sul conto Directa SIM gli importi alla stessa dovuti per poter usufruire del servizio. In caso contrario, infatti, l’adesione al regime alternativo non si perfezionerà e l’investimento seguirà il regime ordinario (ovvero con intestazione diretta delle quote all’investitore). Di conseguenza, quando si decide di usufruire del regime alternativo per un determinato investimento, occorre sempre verificare prima che il proprio conto Directa SIM sia capiente per coprire i costi connessi al servizio. In caso contrario, Directa SIM potrebbe infatti non accettare la richiesta di adesione al regime alternativo effettuata dall’investitore, il quale di conseguenza deve sempre verificare che il proprio conto Directa SIM sia sempre capiente quando intende usufruire del regime alternativo. Pertanto, se l’investitore aderisce per la prima volta al regime alternativo e apre quindi un nuovo conto Directa SIM, dovrà caricare tale conto con un importo di Euro 45,00; se invece l’investitore ha già aperto il conto Directa SIM (e corrisposto i relativi Euro 15,00), dovrà caricare tale conto con un importo di Euro 30,00.

L’investitore persona fisica residente in Italia che aderisce al regime alternativo potrà cedere le quote a qualsiasi soggetto terzo, a prescindere dal fatto che quest’ultimo sia investitore della community di CrowdFundMe o meno.

Il regime alternativo si applica solo nel caso in cui la campagna si chiuda positivamente. Di conseguenza, qualora un investitore abbia aderito al regime alternativo per una campagna non andata a buon fine, come accade già oggi gli verranno stornate le somme investite. Resta inteso che, anche nel caso di campagna non andata a buon fine, se l’investitore per tale campagna aveva selezionato per la prima volta l’opzione di adesione al regime alternativo di intestazione delle quote, avrà comunque già corrisposto a Directa SIM la somma una tantum di Euro 15,00 per gli adempimenti cui la stessa Directa SIM è tenuta in relazione alla normativa antiriciclaggio, e tale somma non verrà rimborsata. Per le successive campagne in cui l’investitore avrà investito aderendo al regime alternativo, se le campagne stesse andranno a buon fine l’investitore non dovrà più corrispondere l’importo di cui sopra (Euro 15,00), ma dovrà corrispondere a Directa SIM soltanto l’importo di Euro 30,00 per gli adempimenti cui la stessa Directa SIM è tenuta in relazione alla normativa antiriciclaggio.

Premesso che il regime alternativo è disponibile soltanto per persone fisiche residenti in Italia, per prima cosa devi aprire il conto Directa: puoi farlo direttamente al termine del processo di investimento sul sito oppure puoi accedere alla procedura nella sezione RUBRICAZIONE del tuo pannello di controllo. Una volta aperto il conto, devi abilitare l’opzione Crowdfunding, tramite il seguente percorso presente nell’area riservata del tuo conto Directa: INFO/ABILITAZIONI/CROWDFUNDING. Se hai già il conto Directa, ti basta abilitare l’opzione Crowdfunding e quindi selezionare l’opzione al termine del processo di investimento, oppure nella sezione RUBRICAZIONE del tuo pannello di controllo. A tal proposito è importante ricordare che quando si decide di usufruire del regime alternativo per un determinato investimento, occorre sempre verificare prima che il proprio conto Directa SIM sia capiente per coprire i costi connessi al servizio.

Affinchè l’adesione al regime alternativo per un determinato investimento sia registrata correttamente, è necessario che l’utente: selezioni l’opzione “Rubricazione” al momento in cui effettua l’ordine di investimento; accetti i termini e condizioni relative al servizio di adesione al regime alternativo; completi correttamente tutta la procedura di apertura conto sul sito di Directa SIM. Una volta completata la procedura di apertura del conto, occorrerà accreditarvi gli importi dovuti a Directa SIM connessi al servizio poiché, se il conto non dovesse risultare capiente, l’adesione al regime alternativo non si perfezionerà e l’investimento seguirà il regime ordinario (ovvero con intestazione diretta delle quote all’investitore). Una volta completati i tre passaggi di cui sopra ed effettuato il bonifico a conferma dell’ordine di investimento, l’utente vedrà nella propria pagina portfolio che la sua adesione al regime alternativo per tale investimento è stata registrata.

Chiunque effettui un investimento tramite il portale CrowdFundMe, purché sia una persona fisica residente in Italia, può decidere se aderire o meno al regime alternativo di intestazione delle quote.

È il codice Utente che riceverai una volta terminata la procedura di apertura del conto Directa SIM, cioè in seguito alla chiamata via webcam per il riconoscimento e la firma digitale del contratto.

Ogni volta che un utente CrowdFundMe – purché sia una persona fisica residente in Italia – deciderà di effettuare un investimento, all’atto di inserire l’importo da investire gli verrà chiesto, previa ampia e dettagliata informativa al riguardo, se vorrà aderire o meno al regime alternativo di gestione delle quote previsto dall’art. 100-ter, comma 2-bis del TUF.

Una volta raggiunto un accordo sul prezzo tra acquirente e alienante, al primo basterà contattare Directa SIM che i occuperà di annotare il trasferimento delle quote nei propri registri interni.

L’investitore che aderisce al regime alternativo potrà cedere le quote senza sopportare alcun costo.

Si, l’investitore che cede a titolo oneroso le proprie quote detenute in startup e/o PMI innovative entro 3 anni dall’effettuazione dell’investimento decade dalle agevolazioni fiscali previste dalla legge per tale tipologia di investimenti.

È necessario accreditare sul proprio conto Directa gli importi dovuti, condizione necessaria per perfezionare l’adesione al regime alternativo con riguardo a un determinato investimento. Per ricaricare il conto Directa è necessario disporre un bonifico verso le coordinate che ti saranno fornire una volta aperto il conto. Se hai già il conto trovi le coordinate in Dlite menù > il mio conto > bonifici e giroconti.

L’adesione al regime alternativo, disponibile per le sole persone fisiche residenti in Italia, prevede alcuni costi a carico dell’Investitore per via delle verifiche antiriciclaggio svolte da Directa SIM. In particolare, al momento dell’apertura del conto Directa SIM, è previsto un costo di Euro 15,00 (quindici/00) una tantum, per gli adempimenti cui Directa SIM è tenuta in relazione alla identificazione del cliente prevista dalla normativa antiriciclaggio. Per ciascuna adesione al regime alternativo di intestazione delle quote, invece, l’Investitore persona fisica residente in Italia dovrà sopportare un costo di Euro 30,00 (trenta/00), da corrispondere a Directa SIM come integrazione dell’onere per gli adempimenti cui la stessa è tenuta in relazione alla normativa antiriciclaggio. Tale importo verrà prelevato dal conto aperto presso Directa SIM, secondo le modalità previste dal contratto stipulato con quest’ultima, soltanto a conclusione dell’Offerta pubblicata sul Portale per cui l’Investitore avrà aderito al regime alternativo, e soltanto nell’ipotesi di esito positivo di tale Offerta. Di conseguenza, la prima volta che un Investitore aderirà al regime alternativo per un’Offerta pubblicata sul Portale, dovrà sostenere un costo di Euro 45,00 (quarantacinque/00), ovvero Euro 15,00 + Euro 30,00. Per le successive adesioni al regime alternativo, invece, l’Investitore dovrà sostenere un costo di Euro 30,00 (trenta/00). Infine, è previsto un costo di Euro 5,00 (cinque/00) per il rilascio della certificazione comprovante la titolarità delle quote, necessario come titolo di legittimazione per l’esercizio dei diritti sociali.

Questa imposta si paga solo per il valore dei titoli quotati, quindi le quote di S.r.l. non quotate non sono incluse.

L’investitore che aderisce al regime alternativo potrà esercitare tutti i propri diritti sociali. Per farlo, sarà sufficiente richiedere a Directa SIM il rilascio, dietro il pagamento di un importo di Euro 5,00, di una certificazione comprovante la titolarità delle quote.

Ti basterà cliccare al seguente link per essere aggiornato su come beneficiare delle agevolazioni fiscali sui tuoi ultimi investimenti con CrowdFundMe!

Chi investe in una società attraverso equity crowdfunding può beneficiare degli sgravi fiscali in sede di dichiarazione dei redditi. I benefici fiscali sono previsti sia per l’investitore in veste di persona fisica che per quello in veste di persona giuridica. Le persone fisiche hanno il diritto a detrarre nella loro dichiarazione dei redditi annuale un importo pari al 30% di quanto investito nel capitale sociale di una o più startup/ PMI innovative. La percentuale di detrazione è stata portata al 30% per tutte le startup/ PMI, anche quelle a vocazione sociale (come definita dal comma 4 dell’articolo 25 del Dl “crescita bis”) e quelle che sviluppano e commercializzano esclusivamente prodotti innovativi ad alto livello tecnologico in campo energetico. Il limite quantitativo massimo all’investimento su cui determinare la detrazione, è elevato ad euro 1.000.000 annui, ed il periodo minimo di mantenimento dell’investimento elevato a tre anni. Le persone giuridiche (società) che investono in startup/ PMI innovative beneficiano di un regime fiscale di favore (con esclusione delle startup stesse) potendo escludere dal reddito imponibile un importo pari al 30% di quanto investito nel capitale sociale di una o più startup/ PMI, anche quelle a vocazione sociale e quelle che sviluppano e commercializzano esclusivamente prodotti innovativi ad alto livello tecnologico in campo energetico. Il limite massimo di investimento consentito rimane pari a euro 1.800.000 annui e, così come per le persone fisiche, è richiesto il mantenimento dell’investimento per almeno tre anni. Scarica la guida

I documenti necessari per poter usufruire dei benefici fiscali saranno disponibili nella sezione “comunicazioni” del profilo dell’investitore. La società è tenuta a pubblicare tali documenti entro il decorrere dell’anno solare in corso.

La “Bacheca elettronica” è la sezione del portale CFM che permette a chi è interessato a vendere e a chi è interessato ad acquistare quote o azioni di società che hanno condotto campagne di crowdfunding, di pubblicare uno o più annunci oppure di attivare gli annunci presenti e mettersi in contatto con potenziali venditori o acquirenti.

Puoi trovare soltanto gli annunci di vendita/acquisto riguardanti società (Srl o Spa) che hanno concluso campagne di successo sul Portale CFM.

L’investitore può decidere di mettere in vendita le sue partecipazioni (o parte delle stesse), scegliendo il loro valore. L’acquirente interessato sceglie la startup o l’azienda in cui vuole investire entrando nella pagina dedicata. Qui trova tutte le offerte di vendita. Scegliendo quella che ritiene più interessante, può iniziare la trattativa. Sarà poi compito dei due utenti regolare tra loro il passaggio di quote.

A livello normativo, la bacheca elettronica prevista dall’art. 25 del Regolamento (UE) 2020/1503 (relativo ai fornitori europei di servizi di crowdfunding per le imprese), il quale stabilisce al primo paragrafo che “I fornitori di servizi di crowdfunding possono gestire una bacheca elettronica sulla quale consentono ai propri clienti di pubblicizzare l’interesse per l’acquisto e la vendita di prestiti, di valori mobiliari o di strumenti ammessi a fini di crowdfunding inizialmente offerti sulle loro piattaforme di crowdfunding” e, al secondo paragrafo, precisa che “La bacheca elettronica di cui al paragrafo 1 non deve essere utilizzata per l’incontro di interessi di acquisto e di vendita mediante i protocolli o le procedure operative interne del fornitore di servizi di crowdfunding in modo da dare luogo a contratti. La bacheca elettronica non consiste pertanto in un sistema interno di abbinamento che esegue gli ordini dei clienti su base multilaterale”

Come visto sopra, i fornitori di servizi di crowdfunding (ie CrowdFundMe) non possono in alcun modo agevolare l’incontro tra domanda e offerta degli Strumenti Ammessi. Pertanto, rispetto alla propria Bacheca, CrowdFundMe non ha alcun ruolo diverso dalla semplice condivisione in via riservata – ed esclusivamente su impulso degli utenti mediante attivazione di apposite funzionalità della bacheca stessa – dei dati di contatto forniti dagli autori degli Annunci. Più nel dettaglio, in nessun caso CrowdFundMe:

Una volta raggiunta un’intesa tra venditore e acquirente, ed effettuati tutti i passaggi relativi all’apertura del profilo/conto Directa SIM, le parti potranno perfezionare l’operazione inviando a Directa SIM l’ordine di trasferimento compilando e sottoscrivendo un apposito modulo, predisposto dalla stessa Directa SIM, di cui è disponibile un modello al seguente link